25 de abril de 2024, 4:00 AM

25 de abril de 2024, 4:00 AM

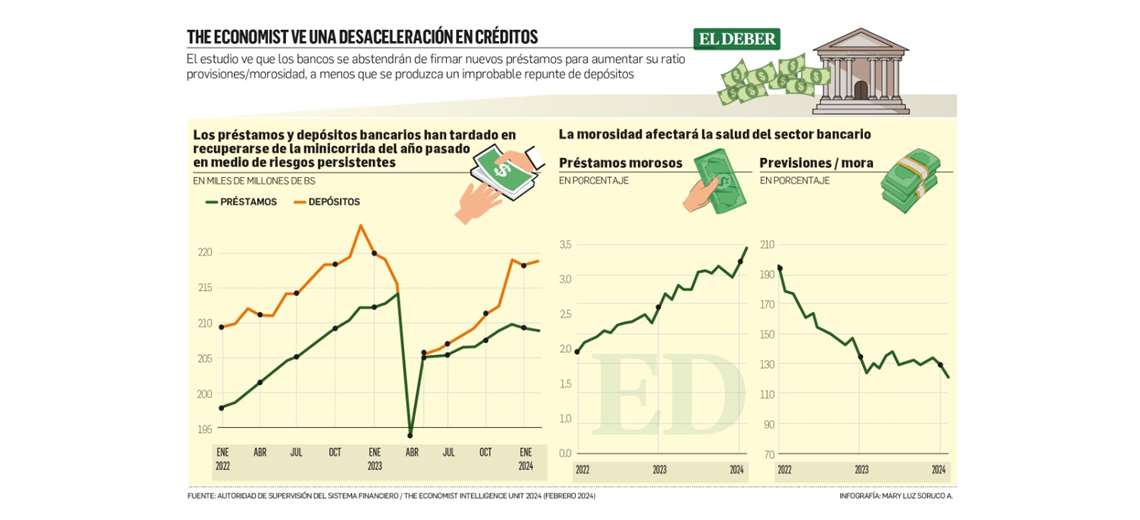

Los datos hasta febrero de 2024 de la Autoridad de Supervisión del Sistema Financiero (ASFI) muestran que la salud del sector bancario de Bolivia se ha deteriorado, revela un informe de The Economist. Sin embargo, el regulador boliviano destaca la solvencia del sistema con un Coeficiente de Adecuación Patrimonial del 13,5%, una elevada liquidez de más de Bs 70.000 millones y un índice de mora que está por debajo del promedio de los países de la región.

El documento indica que “el sector bancario está sufriendo por las reservas de divisas extremadamente bajas, inestabilidad política, un amplio déficit fiscal y la dificultad del Gobierno para financiar su balanza de pagos”.

Asimismo, afirma que “todo esto está alimentando los temores de una devaluación e incluso de un incumplimiento de la deuda, que a su vez están exacerbando la escasez de divisas, limitando el crédito comercial para las importaciones y, por extensión, perjudicando al sector bancario”.

Sobre el tema, el analista financiero Jaime Dunn, dijo que toda crisis que empieza con una balanza de pagos y afecta el tipo de cambio, también incide en el sistema financiero. “Todavía no estamos en una crisis del sistema financiero, pero sí se evidencia que está estresando las cifras y por eso se espera que el Gobierno tome decisiones importantes para aumentar la liquidez del sistema en dólares, para que no saltemos de una crisis de balanza de pagos a una situación compleja”, sostuvo a tiempo de mencionar que la economía está muy lenta.

El informe -según Dunn- hace notar que la mora, a pesar de estar manejable, todavía no está reflejada porque hay un gran número de créditos reprogramados.

“Los indicadores no tienen la misma magnitud positiva de hace dos años. Se ha visto desde 2010 o 2011 una rentabilidad que ha ido en descenso y el tema de la mora, aunque todavía es manejable, se ha complicado desde 2022 y registra una tendencia ascendente”.

En criterio del experto en banca, Róger Mario López, hay tres grandes problemas macro que están pasando factura a la banca: el bajo crecimiento económico, el déficit fiscal que lleva varios años y se proyecta para algunos más y la falta de capacidad para obtener divisas de forma sostenida.

En el primer caso, menos ingresos para las empresas y familias se traducen en mayores impagos (mora), un mayor déficit fiscal se traduce en tasas más altas debido a que el sector público entra al sistema financiero a competir con la banca tanto por el lado del activo (el 27% de las inversiones temporarias se colocaron en el BCB a febrero de 2024, versus un 5% a febrero de 2023).

En cuanto al pasivo captando los fondos de la Gestora que antes se depositaban en los bancos o emitiendo instrumentos de deuda en los mercados financieros, como la reciente emisión de Certificados de Depósitos del BCB en la Bolsa de Valores por un monto de aproximadamente $us 230 millones (el 12 de abril del 2024), además de potencialmente afectar los flujos de caja y la liquidez del sistema financiero.

Finalmente, la falta de divisas impide que el sistema de pagos funcione con normalidad, generando más fricciones y escasez por la excesiva regulación impuesta como solución al problema de la falta de divisas.

Y aunque The Economist no cree que una crisis bancaria sea inminente, en vista del todavía sólido índice de adecuación de capital (CAR) de Bolivia y un creciente índice de cobertura de liquidez, si las métricas del sector financiero continúan deteriorándose, existe el riesgo de que se produzca una situación complicada. “El nerviosismo cambiario ha mantenido los depósitos fuera de los bancos”, agrega el documento.

Sin embargo, desde el Ministerio de Economía y Finanzas, señalan que a marzo de 2024, el 99% del saldo de créditos y el 90% de los depósitos están denominados en bolivianos, lo que indica que el sistema financiero se financia y otorga créditos en moneda local, fortaleciendo la confianza del público en la moneda nacional.

Se consultó a la Asociación de Bancos (Asoban) pero dijeron que estaban ocupados con los informes del primer trimestre.

Banqueros consultados por EL DEBER, que pidieron la reserva de su nombre, descartaron signos de problemas y ven un sistema resiliente que ha sabido manejarse en un entorno complejo.

“Evidentemente la cartera impaga está incrementándose fruto de la situación deteriorada de la macroeconomía del país, pero aún está en niveles controlables. Los problemas pueden darse en el crecimiento del sector que ante no poder fondear adecuadamente su liquidez debido a que la Gestora de Pensiones acortó plazos y subió las tasas de interés es posible que no pueda crecer e ingrese en una etapa de desaceleración afectando a la economía”, explicó una fuente.

Sobre este tema, desde la ASFI indicaron que en el caso de los bancos múltiples, que son las entidades que acceden en mayor medida a los depósitos de la Gestora Pública, las cifras muestran que en el último año el costo promedio de fondeo se mantuvo estable en alrededor del 2,5%.

“De hecho, los niveles de liquidez con los que cuentan las entidades financieras a febrero de 2024 (Bs 70.877 millones lo que es equivalente a un 66% de los depósitos de corto plazo, uno de los indicadores más altos de las últimas gestiones), muestran claramente que las entidades financieras cuentan con los recursos suficientes para atender sus obligaciones de corto plazo, así como mantener la dinámica positiva de la cartera de créditos”, revelaron desde la entidad reguladora.

La mora es otro de los temas que pone en relieve The Economist. “Creemos que la baja confianza en la sostenibilidad de la vinculación monetaria y la mala calidad crediticia en medio de un fuerte aumento de los préstamos en mora explican en gran medida por qué la salud del sector bancario de Bolivia ha empeorado”, precisan.

Sin embargo, la ASFI dice que la publicación especializada “realiza equivocadamente una comparación del índice de mora del sistema financiero nacional entre diciembre de 2023 y febrero de 2024, sin considerar que este indicador presenta un alto componente estacional, siendo que tiende a aumentar durante los primeros meses de cada año, para luego reducirse hasta alcanzar su nivel más bajo en el mes de diciembre”.

También -agrega- que se hace referencia a que el índice de mora habría superado un aparente umbral de riesgo del 3%, sin señalar que a nivel de la región esté índice se sitúa en promedio en 3,6%.

La calificación de riesgo realizada por empresas privadas a entidades de intermediación financiera y a emisiones de instrumentos bursátiles identifican bajos niveles de riesgo crediticio. Los principales bancos del sistema financiero, tienen calificaciones AAA, lo que refleja una alta calidad crediticia y solidez financiera, explicaron desde el Ministerio de Economía.

“No existen riesgos que hagan suponer una crisis bancaria. Cabe recordar que la ASFI a la fecha no detecta señales de comportamientos atípicos”.

Regulador ve que intervención a Fassil explica ‘minicorrida’

“El análisis de la citada publicación denota un desconocimiento evidente de la realidad del sistema financiero nacional y del comportamiento de sus principales indicadores”, indica la Autoridad de Supervisión del Sistema Financiero (ASFI).

El informe hace referencia a que la cartera y los depósitos habrían tenido una lenta recuperación desde la aparente “minicorrida” registrada en abril de 2023, pero la ASFI señala que no se tomó en cuenta que este comportamiento se explica básicamente por la intervención del ex Banco Fassil S.A. en el citado mes, por lo que, para realizar un correcto análisis comparativo, la cartera y depósitos de dicha entidad no deben incluirse en las estadísticas.

En este sentido, excluyendo la entidad intervenida, se encuentra que en los últimos 12 meses los depósitos aumentaron en Bs 20.301 millones, representando un incremento del 10%, mientras que la cartera de créditos se expandió en Bs 18.107 millones, equivalente a un crecimiento del 9%. “Estas cifras muestran elocuentemente que la dinámica de los depósitos y la cartera se mantienen”.

Sobre la mora, The Economist indica que el índice de mora del sistema financiero boliviano solo incluiría los pagos de préstamos atrasados y no el monto total de los préstamos. Al respecto, ASFI dice que es completamente erróneo, pues en Bolivia no solo se toma todo el monto de cada préstamo en mora, sino que se consideran los atrasos mayores a 30 días, cuando en la mayoría de los países de la región y del mundo el criterio utilizado son los 90 días. “Esto muestra de manera contundente que aun con un criterio mucho más estricto que el utilizado internacionalmente, los niveles de morosidad del sistema financiero boliviano se mantienen en niveles controlados y reducidos, constituyéndose en una fortaleza en el ámbito del riesgo de crédito”.

Mientras que en cobertura de la mora con previsiones, las previsiones por incobrabilidad de cartera alcanzan a Bs 8.646 millones a febrero de 2024, cubriendo en más de 1,2 veces la mora.

“En los últimos años, este indicador se ha mantenido siempre por encima del 100%, mostrando que el sistema financiero nacional está preparado para hacer frente a posibles deterioros de la cartera de créditos. Y se cuenta con un mayor nivel de cobertura si consideran las previsiones genéricas por otros riesgos y las previsiones cíclicas”, agrega.

José Luis Contreras/Analista Financiero

“El informe contrasta con Asoban y BCB”

Si las métricas del sector financiero continúan deteriorándose, existe el riesgo de que una crisis bancaria se sume a la lista de problemas de Bolivia.

La baja confianza en la sostenibilidad del tipo de cambio fijo y la mala calidad crediticia en medio de un fuerte aumento de la mora bancaria contribuyen en gran medida a explicar por qué la salud del sector bancario de Bolivia se ha deteriorado tan notablemente.

El sector bancario de Bolivia ha tenido un rendimiento bajo respecto a sus activos (ROA) que promedió un escaso 1,1% en 2010-19 y el retorno de capital (ROE) un mediocre 13,3% en el mismo período. La pandemia afectó duramente los rendimientos de los bancos, en gran parte porque la reducción de los ingresos frenó los depósitos y el crédito, y el sector aún no se ha recuperado por completo.

Prevén que la mora bancaria seguirá aumentando, no solo porque vencerán los préstamos diferidos, sino también porque pronostican una desaceleración económica este año que afectará los ingresos y las tasas de interés han subido de 4,4% en septiembre 2023 al 7,3% a febrero 2024.

Las provisiones para deudas incobrables han disminuido desde un máximo del 216,7% a fines de 2020 a solo un 120,8% en febrero. Este nivel de cobertura es bajo, especialmente dada la expectativa de que la mora bancaria aumentará.

A esto se contrasta la opinión de Asoban que en febrero del 2024 reportaba que el sistema financiero nacional mostraba “fortaleza y solvencia” pese al “contexto desafiante” del 2023 y con el Informe de Estabilidad Financiera 2023 del Banco Central de Bolivia que indica que la banca muestra “una alta resiliencia del sistema de intermediación financiera a choques adversos”.