25 de abril de 2024, 8:57 AM

25 de abril de 2024, 8:57 AM

“El análisis de la citada publicación denota un desconocimiento evidente de la realidad del sistema financiero nacional y del comportamiento de sus principales indicadores”, indica la Autoridad de Supervisión del Sistema Financiero (ASFI) sobre el informe que elaboró Economist Intelligence Unit, una unidad de negocios independiente en el grupo The Economist.

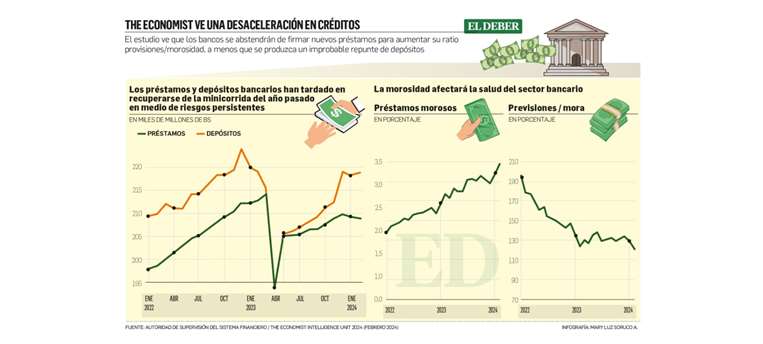

El informe hace referencia a que la cartera y los depósitos habrían tenido una lenta recuperación desde la aparente “minicorrida” registrada en abril de 2023, pero la ASFI señala que no se tomó en cuenta que este comportamiento se explica básicamente por la intervención del ex Banco Fassil S.A. en el citado mes, por lo que, para realizar un correcto análisis comparativo, la cartera y depósitos de dicha entidad no deben incluirse en las estadísticas.

En este sentido, la ASFI -en contacto con EL DEBER- señaló que excluyendo la entidad intervenida, se encuentra que en los últimos 12 meses los depósitos aumentaron en Bs 20.301 millones, representando un incremento del 10%, mientras que la cartera de créditos se expandió en Bs 18.107 millones, equivalente a un crecimiento del 9%. “Estas cifras muestran elocuentemente que la dinámica de los depósitos y la cartera se mantienen”.

Sobre los créditos impagos, The Economist indica que el índice de mora del sistema financiero boliviano solo incluiría los pagos de préstamos atrasados y no el monto total de los préstamos. Acerca de ello, la ASFI dice que es completamente erróneo, pues en Bolivia no solo se toma todo el monto de cada préstamo en mora, sino que se consideran los atrasos mayores a 30 días, cuando en la mayoría de los países de la región y del mundo el criterio utilizado son los 90 días.

“Esto muestra de manera contundente que aun con un criterio mucho más estricto que el utilizado internacionalmente, los niveles de morosidad del sistema financiero boliviano se mantienen en niveles controlados y reducidos, constituyéndose en una fortaleza en el ámbito del riesgo de crédito”, precisa la ASFI.

Mientras que en cobertura de la mora con previsiones, la entidad reguladora afirma que las previsiones por incobrabilidad de cartera alcanzan a Bs 8.646 millones a febrero de 2024, cubriendo en más de 1,2 veces la mora. “En los últimos años, este indicador se ha mantenido siempre por encima del 100%, mostrando que el sistema financiero nacional está preparado para hacer frente a posibles deterioros de la cartera de créditos. Y se cuenta con un mayor nivel de cobertura si consideran las previsiones genéricas por otros riesgos y las previsiones cíclicas”, agrega.

Sobre el tema, el experto en banca, Róger Mario López, sostuvo que varios analistas y expertos en el sistema bancarios ya advertían desde la etapa post Covid, a propósito de las medidas de reprogramación y diferimientos, que “no se pueden ‘patear hacia adelante’ los problemas de forma indefinida y, mientras antes se reconozcan los riesgos, más rápido se pueden preparar planes de contingencia para contener los posibles daños que éstos puedan ocasionar.”

«El problema que ya se advertía, era fundamentalmente la dificultad para generar excedentes por parte de las empresas y los hogares, realidad que se ha ido materializando poco a poco. Esto se evidencia con las reducciones sistemáticas en las proyecciones de crecimiento económico y en los ratings internacionales (además del incremento del riesgo país)», indicó el economista.

Este problema -explica López- tiene un origen macro, lamentablemente golpea al sistema bancario en su rol de intermediación pues, en una economía donde el ahorro no crece y las oportunidades de inversión se reducen, cada vez hay menos espacio para intermediar.

ARGUMENTOS SOBRE LA LIQUIDEZ

Si bien la publicación de The Economist relieva el aumento de la liquidez en el sistema financiero nacional, que a febrero de 2024 se ubica en Bs 70.877 millones, superando en más de Bs11.000 millones lo registrado en 2023, equivalente a un aumento de más de 20%, señala que el ratio de liquidez del 66% se ubicaría por debajo de nivel de 100% recomendado por Basilea III, sin considerar que este ratio no es el LCR recomendado por dicho Comité.

En este sentido, ASFI dice que si se utilizaran criterios similares a los señalados en el mencionado estándar, el 100% sería equivalente a un 40% del indicador que se utiliza en Bolivia.

Por lo tanto, el ratio de liquidez del 66% que se emplea en el país, supera ampliamente el mínimo recomendado en Basilea III (el 66% sería equivalente a más de 160% siguiendo los criterios de Basilea).

De esta manera, los buenos niveles de liquidez con los que cuenta el sistema financiero permiten que las entidades financieras cuenten con los recursos suficientes para hacer frente a la devolución de depósitos requeridos por sus clientes, así como para continuar atendiendo la dinámica crediticia en el país, señala la entidad.

Otro tema importante tiene que ver con la rentabilidad. The Economist no cree que una crisis bancaria sea inminente, en vista del todavía sólido índice de adecuación de capital (CAR) de Bolivia y un creciente índice de cobertura de liquidez, pero si las métricas del sector financiero continúan deteriorándose, existe el riesgo de que se produzca una situación complicada que se una a la lista de males de Bolivia.

Acerca de este tema, la ASFI explica que el comportamiento de las utilidades en el sistema financiero nacional en las últimas gestiones ha sido muy favorable, lo que ha permitido que las entidades financieras cuenten con los recursos suficientes para fortalecerse patrimonialmente.

«De hecho, se debe destacar que aun en la pandemia del Covid-19, las entidades financieras fueron uno de los pocos sectores que continuaron generando beneficios positivos. De esta manera, a febrero de 2024, las utilidades alcanzaron a Bs 246 millones, superando en 25% el nivel obtenido en similar período de 2023″, dice la información enviada a EL DEBER.

Los aspectos señalados previamente, -dice la ASFI- «dejan en evidencia que el análisis realizado por The Economist es sesgado y erróneo, pues no corresponde a la realidad de la dinámica del sistema financiero nacional».

Sin embargo, el exdirector del Banco Central de Bolivia, José Gabriel Espinoza, advierte que la Gestora Pública de Pensiones está subiendo las tasas de interés (del dinero que presta a las entidades financieras) para mostrar mejores rendimientos que las Administradoras de Fondos de Pensiones, «pero eso es a costa de incrementar el costo de fondeo para los bancos y por lo tanto las tasas que tienen que cobrar para los créditos no regulados».

A este panorama, según el economista, hay que sumarle que el deterioro en el riesgo país y las calificaciones que enfrenta Bolivia hacen mucho más difícil a los bancos conseguir fondos en el exterior.